A l’heure où je vous écris, les barèmes bancaires affichent désormais des taux à 4 % sur 25 ans.

Dans ce contexte, certains d'entre vous m’écrivent, et la question revient souvent sur la table : est-il toujours aussi intéressant d’investir dans l’immobilier locatif à crédit si on a le cash ?

Ma réponse va peut-être vous décevoir : oui et non.

Vous savez souvent dans l’immobilier, il n’existe pas de réponse universelle aux interrogations des investisseurs.

Finalement, il existe autant de réponses qu’il y a de projets.

En revanche, je peux vous donner des clés qui vous permettront de prendre les meilleures décisions pour votre patrimoine.

Alors voici 5 informations précieuses que vous devez retenir au sujet du contexte actuel et de l’investissement à crédit.

Info n°1 : tenir compte de la rémunération des placements

Tout dépend de ce que vous comptez faire de votre épargne en investissant à crédit. Si c’est pour placer vos fonds sur des livrets sans plafond dont le taux n'excède pas celui de l’inflation, mieux vaut acheter comptant.

Info n°2 : le financement à crédit n’a jamais été gratuit.

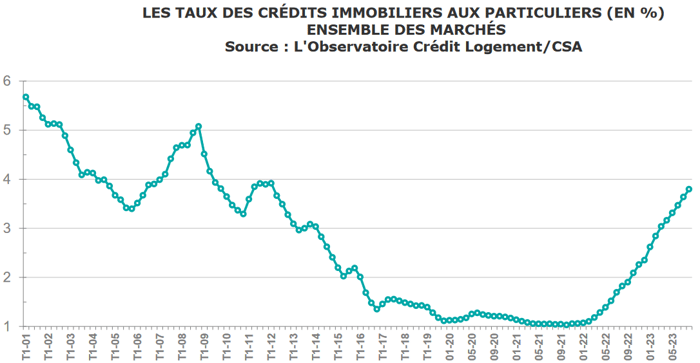

Nous sortons d’une période historique durant laquelle le crédit était très peu cher. Et nous sommes, de fait, mal habitués. Nous avons un peu perdu la notion du coût d’un crédit.

En réalité, si on jette un coup d'œil à la courbe des taux d’emprunt sur ces 20 dernières années, on n’est pas si mal !

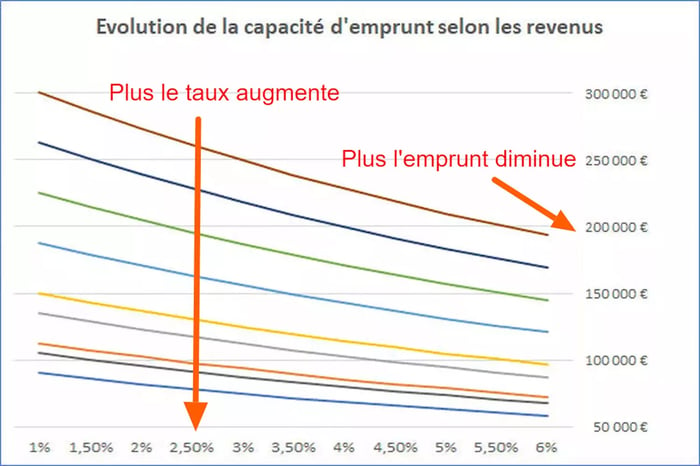

Info n°3 : le véritable problème des taux pour l’investisseur locatif n’est pas le coût, mais la capacité d’emprunt qui chute

Je vous en ai parlé un peu plus haut : si on tient compte du fait que les intérêts d’emprunt sont déductibles fiscalement, un taux élevé est plutôt avantageux pour les propriétaires-bailleurs. Finalement, le véritable problème c’est qu’en période de hausse des taux, notre capacité d’emprunt baisse (puisqu’une part d’intérêt plus grosse gonfle la mensualité de prêt).

Regardez un peu le graphique ci-dessous. Vous voyez que plus le taux augmente, moins on peut emprunter.

L’effet de levier du crédit pour développer un patrimoine est donc toujours présent, mais à moindre mesure.

Info n°4 : l’assurance emprunteur protège votre patrimoine

Rappelons aussi que l’avantage patrimonial majeur d’un investissement à crédit reste l’assurance emprunteur. En cas de décès, les héritiers deviennent propriétaires d’un bien à 100 %, même si le prêt n’est pas totalement remboursé.

Info n°5 : les emprunts sont renégociables

Une donnée que semblent oublier les médias un peu racoleurs, c’est que si vous empruntez aujourd’hui à 4%, rien ne vous empêche de renégocier votre taux dans quelques années. C’est d’ailleurs ce qui s’est produit entre 2015 et 2017 : les emprunteurs qui avaient signé au départ pour un taux de 5 % ont pu bénéficier de la baisse des taux. Rien n’est perdu !